- Тихі банки - гучні афери

- «Голос» не допоміг «Югрі»

- Банк «Пушкіно» виводив в тінь корпоративні кредити

- «Відкриття» і «Траст»

- «Банк Москви»

- Пам'ятка вкладнику / кредитору

Згадаймо останні події в банківському секторі.

ЦБ почав санацію в Бинбанке .

Генеральна прокуратура і тимчасове керівництво банку «Югра» повідомили, що «діра» між активами і зобов'язаннями банку склала понад 86 млрд рублів. Відкликання ліцензії у банку «Югра», який ще в минулому році входив в топ-30 банків РФ, став одним з найбільших прецедентів в історії АСВ. У жовтні суд розгляне позов власників банку до ЦБ РФ про законність відкликання ліцензії.

Зовсім недавно було оголошено про проведення санації банку «Відкриття» .

Як би там не було, ці випадки змушують згадати найбільші банківські афери в Росії за останнє десятиліття. Експерти банківського сектора оцінили найзначніші з них.

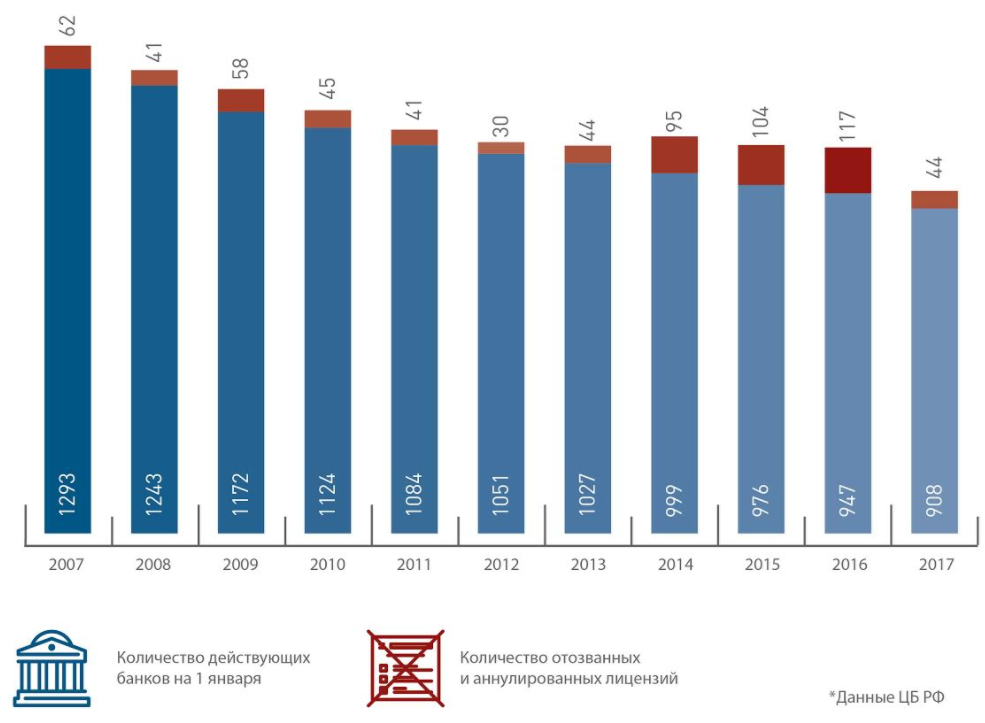

Сьогодні ЦБ РФ щорічно відкликає у банків від 40 до 100 ліцензій. Причини відкликання можуть бути різними, але якщо мають місце кричуще порушення законодавства, великих збитків державі та вкладникам, махінації з коштами, то такі справи швидко стають надбанням громадськості. Як видно за даними ЦБ, за 10 років з російського ринку пішло близько 400 банків. На поточний момент в Росії налічується трохи більше 600 банків (623), хоча зовсім недавно їх число перевищувало 900.

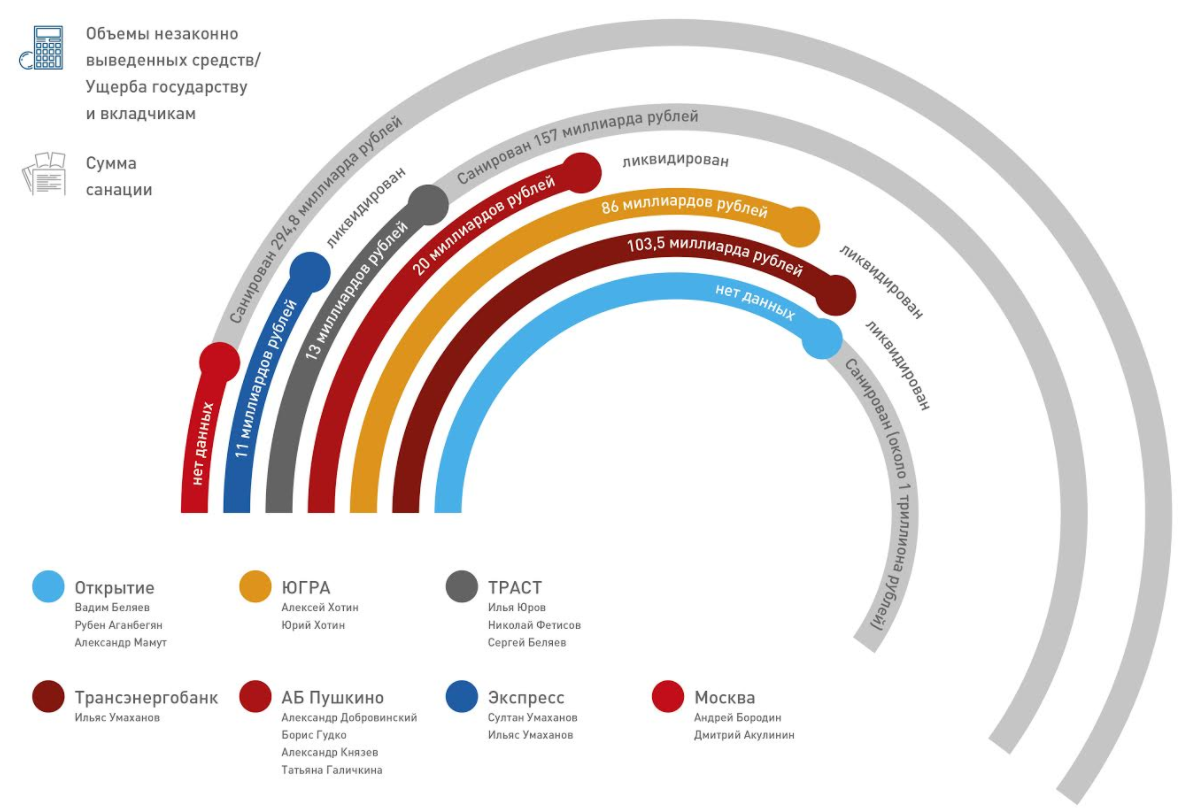

На думку експертів, близько 150 банків сьогодні або знаходяться в стані злиття з іншими кредитними організаціями, або рухаються до банкрутства. На санації в даний момент знаходиться і системоутворюючий банк «Відкриття», управління яким здійснює Михайло Задорнов з ВТБ і суму санації якого експерти оцінюють майже в 1 трлн рублів.

Тихі банки - гучні афери

Однією з найбільших афер, про яких не так багато писали, як не дивно, стало відмивання грошей дагестанськими банками «Експрес» і «Трансенергобанк». Загальна сума коштів, виведених через ці банки, перевищує 100 млрд рублів, а це набагато більше, ніж «діра» за зобов'язаннями у сумнозвісній «Югри». Діяльність обох банків пов'язана з ім'ям Ільяса Умаханова (друга людина в Раді Федерації після Валентини Матвієнко), а також його сина Мурада Умаханова і племінника - Султана Умаханова. У звітності обох банків у 2013 році (перед ліквідацією) виявили небачене зростання вкладів, причому всі вклади були близькі до суми, на яку діє страхування вкладників, - на той момент 700 000 рублей.

Деякі вкладники робили «внески» не тільки за себе, але і ще за сотні осіб - за оформленими довіреностями.

Після перевірки ЦБ РФ і АСВ виявилося, що реальних вкладників - не більше 75. Але «зухвалі» банки вимагали у АСВ кошти для компенсації збитків вкладникам, яких не було, на суму близько 13 млрд рублів. Були судові позови і спроби тиснути на тимчасову адміністрацію банку, яку призначає ЦБ РФ. Такий спосіб шахрайства (спроба отримання грошей на компенсації неіснуючим вкладникам) став «винаходом» банків Ільяса Умаханова. Після відмови АСВ видати компенсацію з банку невідомим чином зникло понад 3 млрд. Рублів.

На даний момент Ільяс Умаханов займає високий пост в Раді Федерації (призначений віце-спікером Валентини Матвієнко в Раді Федерації в 2010 році) і не покинув цей пост навіть після скандалів. Зараз претензії Ільяса Умаханова не такі значні - махінації нині завідувача хаджем вимірюються мільярдами, а мільйонами рублів.

«Голос» не допоміг «Югрі»

Ще в 2016 році банк «Югра» (ПАТ) був визнаний входять в топ-30 російських банків за надійністю за версією ЦБ РФ, який рік тому відкликав у «Югри» ліцензію. Йшла широка рекламна кампанія в медіа і на шоу «Голос» на Першому каналі: ніхто не міг і подумати, що у такого банку можуть виникнути проблеми.

У повідомленнях АСВ, опублікованих в ЗМІ, сказано, що «бізнес-модель ПАТ« Банк «Югра» грунтувалася на фінансуванні бізнес-проектів, пов'язаних з бенефіціарами кредитної організації, за рахунок залучених коштів фізичних осіб за допомогою видачі кредитів компаніям, масштаби діяльності яких не відповідали обсягом отриманих кредитів. Кредитна організація фактично не здійснювала в більш-менш значних обсягах кредитування фізичних осіб, а також юридичних осіб, не пов'язаних з власниками банку.

При цьому наглядовим органом в діяльності кредитної організації неодноразово виявлялися операції, що володіють ознаками виведення активів і якісних застав, сумнівні транзитні операції, факти подання істотно недостовірних звітних даних, схемного виконання вимог приписів Банку Росії і порушення введених обмежень.

У 2017 році Банк Росії шість разів інформував Генеральну прокуратуру Російської Федерації про факти виведення кредитною організацією активів і двічі - Росфінмоніторинг про здійснення банком сумнівних транзитних операцій ».

Глава ЦБ висловила свою думку про те, що банк фактично був «кишеньковим» банком для фінансування проектів власників. «Дірка» між активами і зобов'язаннями банку на даний момент складає близько 86 млрд рублів. Чи можна вважати «кишені» банку ознакою шахрайства і чи мав місце виведення коштів з банку - в цих питаннях поки що немає однозначної позиції.

Банк «Пушкіно» виводив в тінь корпоративні кредити

Діяльність банку «Пушкіно» можна було б сміливо порівняти з МММ. За останні два роки існування установи в 2012-2013 роках обсяг кредитування банком фізичних осіб виріс на 833%, кредитування корпоративних клієнтів - майже на 1500%. Здебільшого схема видачі великої кількості корпоративних кредитів також побічно свідчить про виведення коштів.

Підозрілої була і постійна зміна керівництва банку - кілька разів на рік. За деякий час до відкликання ліцензії банк був проданий новим акціонерам, одним з яких став Олександр Добровінський (19,10%), пов'язаний з компанією Полонського Potok. Співвласниками банку «Пушкіно» на момент краху, крім скандального адвоката Добровінського, були придбали разом з ним частки дерматовенеролог Олександр Князєв, Тетяна Галічкіна і Борис Гудко (вважається, що їх контролював той же Добровінський).

Загальна сума боргу перед вкладниками банку становить понад 20 млрд рублів. І АСВ до сих пір не може стягнути цю суму з активів банку.

«Відкриття» і «Траст»

Такі ж гучні, як і у «Югри», рекламні кампанії з Брюсом Віллісом не врятували банк «Траст», який не виправдав довіру населення. «Траст» був утворений з двох банківських структур, колишнього «Трастового і інвестиційного банку» і «Менатеп Санкт-Петербург», які входили в промислову групу ЮКОС.

«Лопнул» «Траст» через надмірне захоплення споживчим кредитуванням і спробами приховати реальний стан справ у банку. Активи банку, на думку АСВ, становили на 60 млрд менше, ніж ті, то фігурували в звітності. Заборгованості банку обчислювалися в іноземній валюті, що погіршило становище при скачках курсу. Крім того, в період кризи різко збільшилися неплатежі за кредитами, що посилило положення банку, а інформація про його проблемах просочилася на ринок. У підсумку - черги вкладників з 6 ранку в усі відділення банку, і керівництво банку, яке не змогло впоратися з відтоком грошових коштів в такому обсязі.

У 2014 році приймається рішення про санацію банку - спроба його врятувати. При цьому порятунком банку займається банк «Відкриття», який у 2017 році сам потрапляє під санацію ... І якщо «Траст» викупив приватний банк, то санацією «Відкриття» займається ВТБ.

«Банк Москви»

«Банк Москви» припинив своє існування і перейшов до групи ВТБ після того, як змінився столичний мер. Головне управління економічної безпеки і протидії корупції МВС Росії заявило про виявлення двох нових схем незаконного збагачення колишнього керівництва столичного банку. Слідчий департамент МВС порушив нову кримінальну справу проти Андрія Бородіна і його першого заступника Дмитра Акулініна за незаконне виділення компанії коштів в більш ніж 12 млрд рублів.

Схема «кишеньковий банк» спрацювала і в цьому випадку.

Втім, на цьому проблеми банку не закінчилися. «Дірка» в 366 млрд рублів в капіталі «Банку Москви» була виявлена в 2011 році. У тому ж році його купив банк ВТБ. Процедура санації могла б стати рекордно дорогий за всю історію вітчизняного банківського ринку - на неї витрачено близько 300 мільярдів рублів. Однак останні дані за обсягами коштів, які будуть спрямовані на санацію банку «Відкриття» - від 400 млрд рублів до 1 трлн рублів, - не дозволяють «Банку Москви» отримати цю сумну пальму першості.

Пам'ятка вкладнику / кредитору

1. Відшкодування по внесках виплачується вкладникові у розмірі 100% суми всіх його вкладів (рахунків) в банку, але не більше 1,4 млн руб. в сукупності, за вирахуванням зустрічних вимог банку до вкладника.

2. Вкладник, який отримав відшкодування по вкладах, розміщених в банку, зберігає право вимоги до даного банку на суму, яка визначається як різниця між розміром вимог вкладника до даного банку і сумою виплаченого йому відшкодування за вкладами. Задоволення такої вимоги вкладника до банку здійснюється після прийняття арбітражним судом рішення про банкрутство (ліквідацію) банку.

3. Термін розгляду вимог кредитора: включення до реєстру вимог - не пізніше 30 днів з моменту подачі заявки конкурсного керуючого; розгляд власне вимоги - не пізніше 60 днів з моменту включення до реєстру.

4. Відкликання ліцензії або ліквідація банку не припиняє зобов'язань колишніх клієнтів по їх кредитах. Порядок погашення заборгованості можна отримати у пункті тимчасового керуючого.

Читайте повну інструкцію про те, що робити, якщо ваш банк позбавляють ліцензії .